تقرير خاص ـ (نمازون):

ينطلق غدا الأحد 17 نوفمبر، اكتتاب شركة الزيت العربية السعودية (أرامكو)، ويستمر حتى يوم الأربعاء 4 ديسمبر المقبل، في اكتتاب من المتوقع أن يكون الأضخم بالعالم.

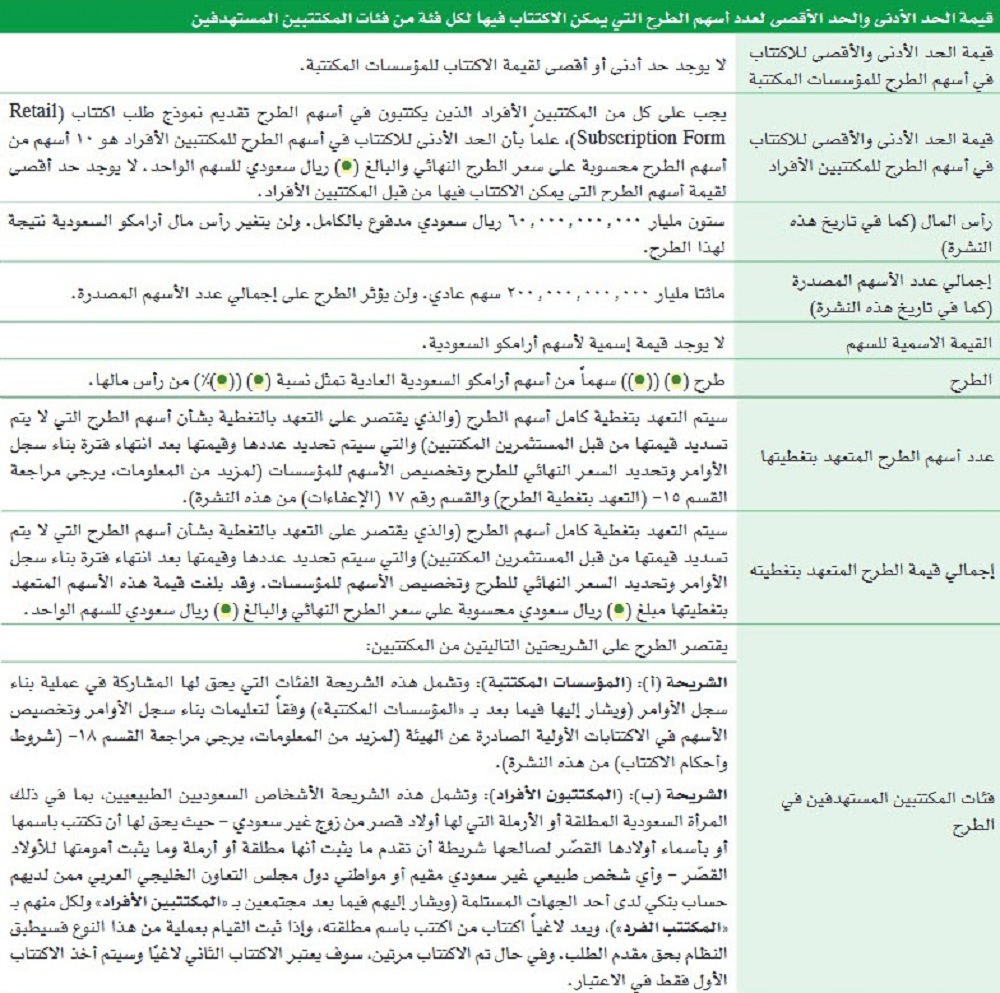

ويستعرض موقع نمازون الجدول الزمني للطرح العام لشركة أرامكو، وأهم الأرقام بنشرة الإصدار الخاصة بالطرح العام، لعملاق النفط السعودي، التي أعلنت عنها الشركة مؤخرا.

وتبدأ فترة الاكتتاب للمستثمرين الأفراد، مع انطلاق الاكتتاب يوم الأحد، وتنتهي يوم الثلاثاء 28 من الشهر نفسه، وذلك للاكتتاب في نحو 0.5 بالمائة من أسهم الشركة، المقدرة بحوالي 200 مليار سهم.

وكشفت نشرة الإصدار، أن الحد الأدنى لاكتتاب المستثمرين الأفراد بـ 10 أسهم لكل مستثمر، ولا يوجد حد أقصى لعدد الأسهم التي يمكن الاكتتاب بها من قبل الأفراد.

وأوضحت النشرة أنه ينبغي على المكتتبين الأفراد تحديد عدد الأسهم التي يتقدمون للاكتتاب بها، بأعلى سعر ضمن نطاق سعر الطرح، الذي يرغبون أن يحصلوا مقابله على هذا العدد من أسهم الطرح.

كما بينت أنه سيتم تحديد سعر الطرح النهائي من قبل المساهم البائع وأرامكو السعودية والمستشارين الماليين، المنسقين الرئيسيين بنهاية فترة بناء سجل الأوامر لكل شريحة.

وأكدت نشرة إصدار أرامكو السعودية، على أن سعر الطرح النهائي، سيكون هو السعر الذي يتم بموجبه تحصيص أسهم الطرح لجميع فئات المكتتبين.

أسهم مجانية

وكشفت نشرة الإصدار أنه يحق لكل سعودي وسعودية، اكتتب في أسهم الطرح واحتفظ بها لمدة 180 يوما من تاريخ بدء تداول الأسهم في السوق المالية، الحصول على سهم مجاني، مقابل كل 10 أسهم اكتتاب مخصصة له، على ألا يزيد عدد الأسهم المجانية الممنوحة لكل مكتتب عن 100 سهم.

وبينت أنه لن يترتب على منح الأسهم المجانية، من قبل المساهم البائع من الأسهم التي يملكها في الشركة، انتقال الحقوق المتصلة بها إلى المكتتب الفرد المؤهل إلا من تاريخ نقلها إلى محفظته الاستثمارية.

تواريخ هامة

وكشفت نشرة الإصدار الخاصة بالطرح العام الأولي لشكة أرامكو، أنه سيتم الإعلان عن السعر النهائي لأسهم الطرح، بتاريخ 5 ديسمبر المقبل.

وأوضحت نشرة الإصدار، أنه سيتم الإعلان عن عملية التخصيص النهائي ورد فائض الاكتتاب، في موعد أقصاه يوم الخميس 12 ديسمبر المقبل.

كما بينت النشرة أنه سيتم رد فائض أموال الاكتتاب إلى المكتتبين الأفراد دون أي عمولات أو استقطاعات من الجهات المستلمة ذات العلاقة.

وأشارت إلى أن الموعد المتوقع لتداول أسهم أرامكو السعودية، بعد استيفاء جميع المتطلبات، والانتهاء من جميع الإجراءات النظامية، ذات العلاقة.

النطاق السعري

وذكرت وثيقة رسمية، نشرها مدير الاكتتاب، بنك الاستثمار سامبا كابيتال، أن المكتتبين الأفراد، سيكتتبون بالطرح العام لشركة أرامكو، بناء على سعر محدد وهو السعر الأعلى للنطاق السعري، والذي سيتم الإعلان عنه بتاريخ 17 نوفمبر 2019.

وكشفت تقارير صحفية عن 5 احتمالات لسعر اكتتاب أرامكو، تتراوح بين 19 إلى 37 ريالا بما يعادل من 5 إلى 10 دولارات، بحسب القيمة السوقية التي سيتم تقديرها.

وأشارت إلى أنه إذا تم احتساب القيمة السوقية لأرامكو بنحو تريليوني دولار، فإنه من المتوقع أن يصل سعر الاكتتاب الى 10 دولارات (37.5 ريال).

وفي حال إذا ما تم تقييم القيمة السوقية لأرامكو السعودية بحوالي 1.5 تريليون دولار، فسوف يكون سعر الاكتتاب المتوقع 7.5 دولار (28 ريالا).

وتراوحت التقديرات للقيمة السوقية لشركة أرامكو بين 1.6 و1.8 تريليون دولار، ووصلت بعض التقييمات إلى ما يقارب تريليوني دولار.

مدير الاستقرار السعري

واختارت أرامكو السعودية، شركة جولدمان ساكس العربية السعودية، لتكون مديرا للاستقرار السعري، ومنحتها الحق في شراء ما لا يتجاوز عدد الأسهم المضمنة في التخصيص الإضافي في مرحلة الطرح الأولي بسعر الاكتتاب، خلال مدة الاستقرار السعري أو عند انتهائها.

ونصت النشرة على أن أسهم التخصيص الإضافي بحد أقصى يصل إلى نحو 15% من إجمالي عدد الأسهم المشمولة في الطرح، يقرضها المساهم المقرض إلى مدير الاستقرار السعري، بهدف تنفيذ آلية الاستقرار السعري.

وبينت أن مدير الاستقرار السعري سوف يبرم اتفاقية إقراض الأسهم مع المساهم المقرض، وبموجبها سيتمكن مدير الاستقرار السعري من الاقتراض من أسهم المساهم المقرض مجاناً لأغراض تطبيق آلية الاستقرار السعري.

ويتعين مدير الاستقرار السعري إعادة الأسهم المكافئة أو المقابل إلى المساهم المقرض بعد انتهاء فترة الاستقرار السعري، وقد يكون إقراض الأسهم جزءا من اتفاقية التعهد بالتغطية.

عائلات سعودية كبيرة

وذكرت وكالة بلومبيرج، أن ممثلي شركة أرامكو السعودية يبحثون مع عائلات سعودية كبيرة مثل الأمير الوليد بن طلال وعائلة العليان للاستثمار بالطرح العام الأولي للشركة.

وأشارت الوكالة إلى أن الملياردير العليان، الذي يمتلك حصة كبيرة في بنك كريدي سويس، يفكر في شراء أسم في طرح أرامكو بمئات الملايين من الدولارات.

ونوهت إلى أن الأمير الوليد بن طلال سيقوم باستثمار كبير في الاكتتاب العام لأرامكو، إلى جانب عائلة المجدوعي، التي لديها أعمال بشركة هيونداي موتورز، وامتدت المباحثات إلى عائلة التركي، التي لديها استثمارات بتجارة الأغذية والموانئ.