قال المركز المالي الكويتي إن إجمالي قيمة إصدارات الصكوك والسندات الأولية في أسواق دول مجلس التعاون الخليجي، بما فيها إصدارات البنوك المركزية والإصدارات السيادية وإصدارات الشركات، قد بلغ 94.79 مليار دولار بالنصف الأول من 2019، بتراجع 0.47% على أساس سنوي.

وبحسب تقرير اطلع عليه (موقع نمازون) اليوم الاثنين، كانت إصدارات الصكوك والسندات السعودية في الصدارة من حيث الحجم.

ويُقصد بالإصدارات المحلية للبنوك المركزية السندات التي تصدرها البنوك المركزية في دول مجلس التعاون الخليجي بالعملات المحلية ذات الاستحقاقات قصيرة الأجل وبغرض تنظيم مستويات السيولة المحلية.

وخلال النصف الأول من 2019، أصدرت البنوك المركزية الخليجية في كل من الكويت، والبحرين، وقطر، وسلطنة عُمان سندات وصكوك بقيمة إجمالية بلغت 29.77 مليار دولار، وفقاً للمعلومات المتاحة من البنوك المركزي في كل من: الكويت، البحرين، قطر وعُمان.

وتصدر مصرف البحرين المركزي تلك الإصدارات، حيث بلغ إجمالي إصداراته 44 إصداراً خلال النصف الأول من عام 2019 بقيمة إجمالية 11.96 مليار دولار (4.51 مليار دينار بحريني) مثلت 40.19% من إجمالي إصدارات البنوك المركزية الخليجية، تلاه بنك الكويت المركزي الذي جمع ما مجموعه 8.13 مليار دولار (2.47 مليار دينار كويتي).

إصدارات الصكوك والسندات الخليجية بغرض التمويل

ويتألف سوق الصكوك والسندات في دول مجلس التعاون الخليجي من الصكوك والسندات الصادرة من قبل الحكومات والشركات أو المؤسسات المالية لأغراض التمويل، وتكون مقومة سواء بالعملات المحلية أو الأجنبية.

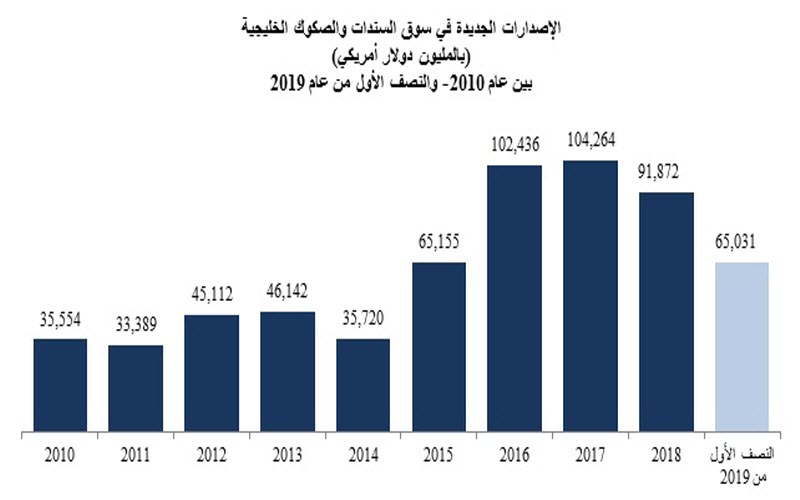

ولقد بلغ إجمالي الإصدارات في سوق الصكوك والسندات الخليجية 65.03 مليار دولار بالنصف الأول من 2019 بارتفاع قدره 3.94% مقارنة بإجمالي إصدارات بقيمة 62.57 مليار دولار خلال النصف الأول من عام 2018.

وسجّل الربع الأول من 2019 أعلى قيمة للإصدارات، حيث تم خلاله إصدار 111 إصداراً بقيمة إجمالية بلغت 38.49 مليار دولار، بينما بلغ إجمالي قيمة إصدارات الربع الثاني من 2019 مبلغ 26.54 مليار دولار من خلال 118 إصداراً.

التوزيع الجغرافي

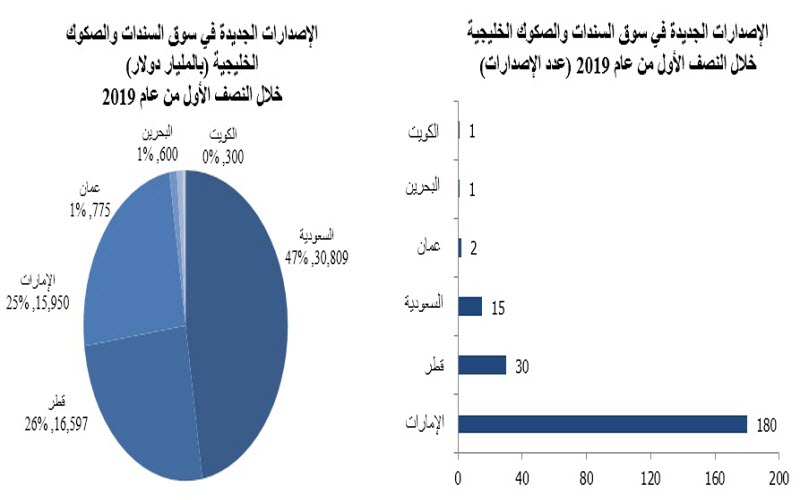

وتصدّرت السعودية إجمالي إصدارات سوق السندات والصكوك الخليجية في النصف الأول من 2019 بقيمة إجمالية بلغت 30.81 مليار دولار أو 47% من إجمالي قيمة الإصدارات الخليجية من خلال 15 إصداراً.

وتليها قطر بنسبة 26% من إجمالي قيمة الإصدارات الخليجية، فيما جاءت الإمارات بالمركز الثالث بنسبة 25% من إجمالي قيمة الإصدارات الخليجية، في حين بلغت حصة الإصدارات الكويتية 0.46% من إجمالي قيمة الإصدارات الخليجية.

الإصدارات السيادية مقابل إصدارات الشركات

وخلال النصف الأول من 2019، واصلت الإصدارات السيادية هيمنتها على سوق السندات والصكوك الخليجية بنسبة 60.2% من إجمالي المبالغ المصدرة وبقيمة إجمالية بلغت 30.13 مليار دولار، مقارنة مع 37.68 مليار دولار بالنصف الأول من 2018.

وارتفع إجمالي قيمة إصدارات الشركات خلال النصف الأول من 2019 بنسبة 40% إلى 34.91 مليار دولار، مقارنة مع 24.89 مليار دولار خلال النصف الأول من عام 2018.

وأصدرت الحكومة السعودية سندات بقيمة إجمالية 16.93 مليار دولار، منها 9.43 مليار دولار (35.35 ريال سعودي) من خلال السندات المقومة بالعملة المحلية و7.50 مليار دولار من إصدار سندات وصكوك مقومة بالدولار.

وبلغت إصدارات حكومة قطر 12 مليار دولار ذات استحقاقات 5 سنوات و10 و30 سنة. في حين قامت حكومة الشارقة بإصدار صكوك بقيمة 1.2 مليار دولار من خلال صكوك تستحق في عامي 2025 و2026.

السندات مقابل الصكوك

تراجع إصدار السندات التقليدية خلال النصف الأول من 2019 بنسبة 4.29% مقارنة بالنصف الأول من 2018، حيث بلغت إصدارات النصف الأول من عام 2019 من السندات التقليدية 48.02 مليار دولار، أو ما نسبته 73.84% من إجمالي إصدارات سوق الصكوك والسندات لدول مجلس التعاون الخليجي خلال النصف الأول من 2019.

أما إصدارات الصكوك، فارتفعت بنسبة 37.21% لتبلغ 17.01 مليار دولار خلال النصف الأول من 2019، مقارنة مع 12.40 مليار دولار بالنصف الأول من 2018، وتمثل إصدارات الصكوك 26.15% من إجمالي الإصدارات بالنصف الأول من 2019.

توزيع القطاعات

وتصدر القطاع الحكومي من حيث إجمالي قيمة الإصدارات بالنصف الأول من 2019 بقيمة إجمالية بلغت 30.13 مليار دولار، أي ما يمثل 46.3% من إجمالي قيمة الإصدارات الخليجية، مقارنة مع 37.68 مليار دولار خلال النصف الأول من 2018.

في حين حل القطاع المالي في المرتبة الثانية بقيمة إجمالية 20.1 مليار دولار بنسبة 30.9% من إجمالي الإصدارات من 207 إصداراً.

مدة الاستحقاق وحجم الإصدارات

وهيمنت الإصدارات التي زادت مدة استحقاقها عن أكثر من 10 سنوات على إجمالي إصدارات السندات، بقيمة إجمالية بلغت 26.22 مليار دولار من خلال 35 إصداراً، بما يمثل نسبة 40.3% من إجمالي الإصدارات.

في حين بلغت الإصدارات التي تراوحت مدة استحقاقها أقل من 5 سنوات 21.35 مليار دولار، بما يمثل نسبة 32.8% من السوق.

وتراوح حجم إصدارات الصكوك والسندات الخليجية بالنصف الأول 2019 ما بين 5 مليون دولار إلى 6 مليارات دولار.

وتفوقت الإصدارات التي تبلغ قيمتها مليار دولار أو أكثر، حيث بلغت قيمتها الإجمالية 47.54 مليار دولار، بما يمثل 73.10% من إجمالي قيمة الإصدارات.

هيكل العملات

وهيمنت الإصدارات المقومة بالدولار على سوق الصكوك والسندات في دول مجلس التعاون الخليجي خلال النصف الأول من 2019، بقيمة إجمالية بلغت 50.5 مليار دولار بنسبة 77.66% من خلال 137 إصدار.

وتلاها الإصدارات المقومة بالريال السعودي بقيمة تعادل 9.55 مليار دولار (35.85 مليار ريال سعودي) بما يمثل نسبة 14.70% من إجمالي المبالغ المصدرة من خلال 6 إصدارات.

التصنيفات الائتمانية والإدراج

وخلال النصف الأول من 2019، حصل ما نسبته 77.8% من إصدارات الشركات والحكومات على تصنيف ائتماني واحد أو أكثر من قبل إحدى وكالات التصنيف الائتمانية التالية: موديز، وستاندرد آند بورز، وفيتش، وكابيتال إنتليجنس. وحصل ما نسبته 94.62% من هذه الإصدارات على تصنيف ائتماني بدرجة استثمارية.

وخلال النصف الأول من 2019، تم إدراج 136 إصداراً من الصكوك والسندات الخليجية أو ما نسبته 59% من مجموع الإصدارات البالغة قيمتها الإجمالية 61.22 مليار دولار.

وبلغت نسبة الصكوك والسندات المدرجة في الأسواق المالية العالمية 92.06% من إجمالي قيمة الإصدارات المدرجة، وتم إدراج 47 إصداراً منها في سوق لندن للأوراق المالية.

إجمالي السندات والصكوك الخليجية القائمة

وكما في 30 يونيو 2019، بلغ إجمالي إصدارات السندات والصكوك الخليجية القائمة 528.95 مليار دولار.

وسيطرت الإصدارات الحكومية على إجمالي قيمة الإصدارات أو ما نسبته 50.7% من إجمالي قيمة الإصدارات.

يليها إصدارات القطاع المالي، حيث استحوذ على 23.3% من إجمالي قيمة الإصدارات، أو 123.05 مليار دولار.

وبلغت قيمة الإصدارات السعودية القائمة 217.41 مليار دولار أو ما نسبته 41.10%، في حين بلغت قيمة الإصدارات الكويتية من السندات والصكوك 20.56 مليار دولار أو ما يمثل 3.89% من إجمالي حجم الإصدارات القائمة.