تعتزم المملكة العربية السعودية إصدار صكوك بقيمة 2.5 مليار دولار في أول صفقة دين دولي للمملكة منذ الهجوم على منشأتي نفط الشهر الماضي، والذي أدى في البداية لخفض إنتاج السعودية من الخام إلى النصف، وقاد لخفض فيتش تصنيف المملكة بسبب تنامي المخاطر الجيوسياسية وإمكانية وقوع مزيد من الهجمات.

ووفقا لوكالة رويتررز، كلفت السعودية بنوكا من بينها جيه.بي مورجان وستاندرد تشارترد بإدارة الإصدار؛ حيث أظهرت وثيقة لأحد البنوك أن طرح الصكوك الجديدة التي تُستحق في 2029، سيُستكمل يوم الثلاثاء.

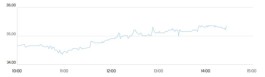

وتقدم الصكوك عائدا أوليا يعادل ما بين 145 و150 نقطة أساس فوق متوسط أسعار مبادلة الفائدة الثابتة والمتغيرة، بحسب الوثيقة.

واقترضت السعودية بكثافة في السنوات القليلة الماضية لتعويض أثر انخفاض أسعار النفط على إيرادات الدولة.

وهذا العام، جمعت ثلاثة مليارات يورو (3.3 مليار دولار) من بيع باكورة سنداتها بالعملة الأوروبية الموحدة و7.5 مليار دولار من سندات تقليدية في يناير كانون الثاني.

وأفادت الوثيقة أن صفقة الصكوك الجديدة ستكمل احتياجات التمويل الخارجي للمملكة للعام الجاري.

وقال مديرو صناديق إن سعر التسويق الأولي يعطي الصكوك علاوة نحو عشرين نقطة أساس فوق المنحنى الحالي.

وقالت زينة رزق، مديرة الدخل الثابت لدى أرقام كابيتال في دبي، إن سعر بيع الدين يبدو ”رخيصا“.

وعادة ما يفوق الاكتتاب في الصكوك بمنطقة الخليج المعروض نظرا لنقص المعروض من الأصول المتوافقة مع الشريعة.

وأضافت زينة أن خفض فيتش تصنيف السعودية في الآونة الأخيرة لن يكون له تأثير يذكر على إقبال المستثمرين على الصكوك.

ينسق الصفقة جيه.بي مورجان وستاندرد تشارترد وتتولى الجزيرة كابيتال دور المدير المشترك.

وبشكل منفصل، أعلنت الحكومة أنها أصدرت صكوكا محلية بقيمة 7.265 مليار ريال (1.94 مليار دولار).