تقرير خاص ـ (نمازون):

انطلقت تداولات شركة الزيت العربية السعودية (أرامكو)، في السوق المالية السعودية (تداول)، يوم الأربعاء 11 ديسمبر الجاري، بعد إتمام عملية الاكتتاب العام بنجاح.

ويستعرض موقع (نمازون) أهم تطورات سهم أرامكو السعودية، بعد إدراجه بالسوق السعودي، وأداء السهم في أولى جلساته، وأهم التغيرات التي طرأت على السوق بعد إدراج أرامكو.

وارتفع السهم 10% في أولى جلساته بالسوق، لتقفز القيمة السوقية لأرامكو، إلى نحو 1.88 تريليون دولار، لتكون أكبر شركة من حيث القيمة السوقية بالعالم، وتتفوق على شركة آبل التي تقدر قيمتها بنحو 1.2 تريليون دولار.

وقفزت القيمة السوقية للسوق السعودي، إلى نحو 8.95 تريليون ريال، لتتضاعف القيمة السوقية للسوق حوالي 5 مرات، بعد إدراج أرامكو، مقارنة بالقيمة السوقية قبل إدراج الشركة، التي كانت تقدر بنحو 1.89 تريليون ريال.

وواصل سهم أرامكو ارتفاعه على مدار 4 جلسات متتالية، ليصل إلى مستوى 38 ريالا، لتتجاوز قيمة الشركة تريليوني دولار، ليتحقق حلم ولي العهد السعودي، الأمير محمد بن سلمان، بطرح أرامكو، ووصول قيمتها إلى تريليوني دولار.

وقفز سوق الأسهم السعودية تداول، إلى المركز التاسع، بين أعلى الأسواق من حيث القيمة السوقية على مستوى العالم، بعد أن صعدت قيمته السوقية لأكثر من تريليوني دولار بعد إدراج عملاق النفط السعودي أرامكو.

ولي العهد

وقال ولي العهد السعودي، الأمير محمد بن سلمان بن عبد العزيز آل سعود إن الطرح العام لشركة أرامكو السعودية يعد خطوة كبيرة وداعمة لتعزيز دور ومشاركة القطاع الخاص بالاقتصاد الوطني.

وأضاف الأمير محمد بن سلمان، في تعليقه على إدراج أرامكو، وفقا لما نقلته وكالة الأنباء السعودية واس، إن آفاق الفرص المتاحة للقطاع الخاص سوف تزداد خلال الفترة القادمة بما يعزز دوره بتنويع الاقتصاد وزيادة معدلات التوظيف على المدى المتوسط والطويل.

وأشار ولي العهد إلى أن الحكومة قامت بتنفيذ مشاريع كبرى في قطاعات حيوية وأنشطة مختلفة ستسهم في تحقيق أهداف النمو للنشاط الاقتصادي السعودي.

وأكد الأمير محمد بن سلمان على أن الإصلاحات مستمرة للعمل على تطوير مناخ الأعمال وتهيئة بيئة جاذبة للمستثمرين للمساهمة في تعزيز النمو الاقتصادي.

وتابع ولي العهد قائلا: نستهدف إيجاد بيئة استثمارية جاذبة تساهم في توجيه الاقتصاد الوطني نحو آفاق واسعة من التنويع والنمو والازدهار مع الاستمرار في تنفيذ مراحل التحول الاقتصادي، والحفاظ على الاستدامة المالية.

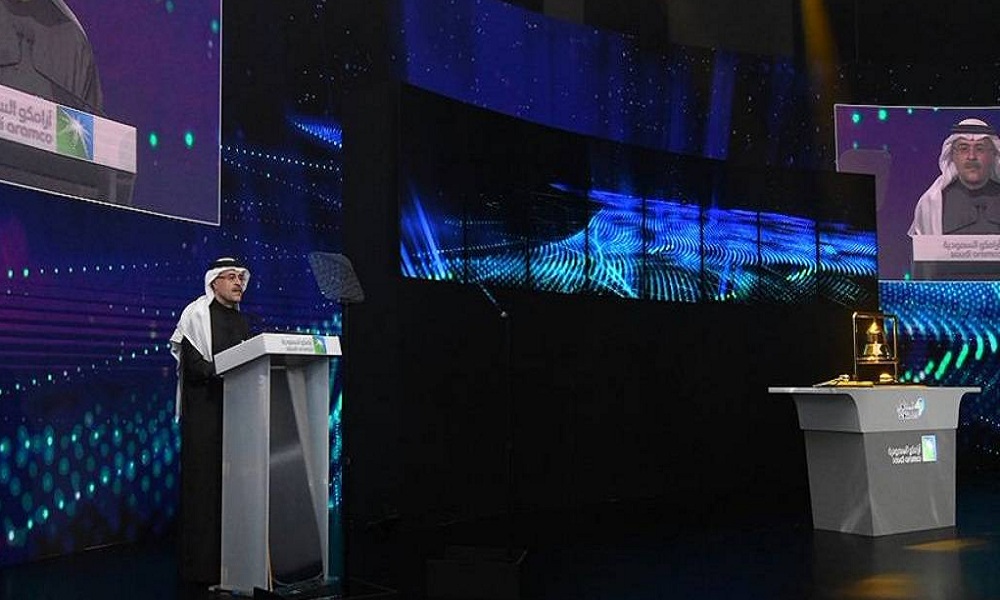

الناصر

ومن جانبه، قال رئيس أرامكو السعودية، وكبير إدارييها التنفيذيين أمين الناصر، إن الشركة تبدأ مرحلة جديدة من مسيرة الازدهار التي تمتد لأكثر من 86 عاماً.

وأضاف الناصر، خلال حفل إدراج الشركة بـتداول، أن طرح أرامكو يمثل حجر الزاوية للقيادة ولولي العهد الأمير محمد بن سلمان في رؤية المملكة 2030.

وأشار الناصر إلى أن العمل على تلك الخطوة بدأ منذ عام 2016 عندما أعلن ولي العهد السعودي الأمير محمد بن سلمان عن نية طرح حصة بأرامكو.

وتابع: مستمرون في تعزيز نقاط القوة التي قامت عليها الشركة، لدينا ميزة الإنتاج منخفض التكلفة وإمدادات موثوقة، ستستمر الشركة في نهجها التشغيلي، وأدائها المالي المنضبط.

الرميان

ومن جهته، قال رئيس مجلس إدارة شركة أرامكو السعودية، ياسر الرميان، إن إدراج الشركة سيعزز من حوكمة أعمالها، ويزيد من معايير الشفافية لديها.

وأضاف الرميان، خلال حفل إدراج الشركة بالسوق السعودي، إن الإدراج سيدعم الاستمرار في التميز التشغيلي والانضباط المالي لشركة أرامكو، مشيرا إلى أن اختيار السوق السعودي لإدراج أرامكو يدعم مكانة السوق على المستوى العالمي.

وزن السهم

وقررت السوق المالية السعودية تداول، إدراج سهم أرامكو ضمن المؤشر العام للسوق، ومؤشر قطاع الطاقة، اعتبارا من جلسة الأربعاء 18 ديسمبر 2019.

وكانت تداول، قد أعلنت في وقت سابق، عن تحديث منهجية المؤشرات، بما يشمل الانضمام السريع لأسهم الطروحات الكبيرة إلى المؤشر بنهاية اليوم الخامس لتداول السهم في السوق.

وتوقع المدير التنفيذي لشركة السوق المالية السعودية تداول، خالد الحصان، أن يتراوح وزن سهم أرامكو السعودية بالمؤشر العام للسوق بين 8 و9% بعد تحديث الأسهم الحرة للأسهم.

وقال الحصان في لقاء مع العربية، في وقت سابق، إنه سيتم تحديد الوزن الفعلي لسهم أرامكو، بعد التحديث الربع سنوي، عن الأسهم الحرة، من قبل إدارة السوق المالية السعودية تداول.

وأوضح المدير التنفيذي لـتداول أن وزن السهم حاليا، قد يزيد عن 10%، ولكن بعد استبعاد الأسهم المملوكة للهيئات الحكومية عند حساب الأسهم الحرة، سيقل وزن السهم بالمؤشر.

الانضمام للمؤشرات العالمية

وأعلنت إم إس سي آي، للأسواق الناشئة، مؤشر مورجان ستانلي سابقا، عن إدراج أرامكو السعودية، إلى مؤشرها العالمي، اعتبارا من جلسة 17 ديسمبر 2019.

وتوقعت الجزيرة كابيتال، في العاشر من ديسمبر الجاري، أن يكون وزن أرامكو السعودية في مؤشر MSCI للأسواق الناشئة، بعد الإدراج، سيتراوح ما بين 0.5 بالمائة إلى 0.6 بالمائة.

وتوقعت شركة الجزيرة كابيتال، أن تؤدي قوة المركز المالي لشركة أرامكو السعودية، إلى أن يحتل السوق السعودي مركزاً متقدماً على المستوى الإقليمي.

وأوضحت شركة الأبحاث، أن تحديد وزن أرامكو في مؤشر تداول: بحد أقصى 15% سيقلل من تقلبات مؤشر السوق السعودي، عند إدراج أرامكو، مما سيؤدي إلى ؤ.

كما توقعت شركة الأبحاث أن يسهم إدراج أرامكو في تحسن أداء مؤشر السوق السعودي بشكل ملحوظ على الرغم من أن وزن الشركة قد لا يتجاوز 9.6%.

وأشارت الجزيرة كابيتال إلى أنه من المتوقع أن يجذب إدراج أرامكو ما بين 6.6 إلى 8.1 مليار ريال من التدفقات النقدية الأجنبية غير النشطة.

وأوضحت أن إدراج أرامكو سيؤدي إلى تحسين أساسيات السوق السعودي، من خلال ارتفاع الإيرادات وصافي الربح بشكل واسع، إضافة إلى اتساع الهوامش.

وبينت شركة الأبحاث أن ارتفاع سعر النفط، يمكن أن يكون حافزاً لارتفاع مؤشر السوق الرئيسي، حيث يساعد في ربحية أسهم أرامكو والأداء المالي الكلي للسوق.