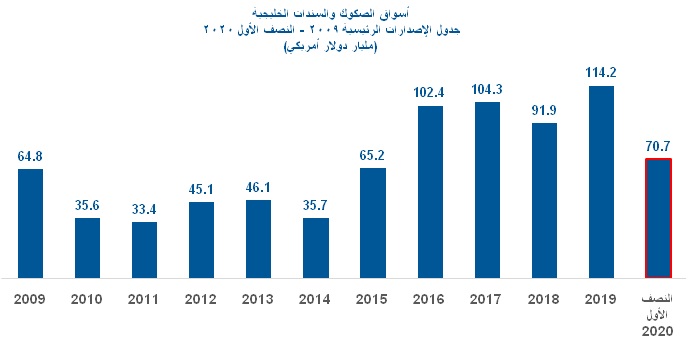

بلغ إجمالي إصدارات الصكوك والسندات الأولية الخليجية 70.7 مليار دولار بالنصف الأول من عام 2020، بارتفاع 9% على أساس سنوي، وذلك بالمقارنة مع 65 مليار دولار إجمالي إصدارات نفس الفترة من عام 2019.

وبحسب تقرير لشركة المركز المالي الكويتي تلقى موقع (نمازون) نسخته، بلغ عدد الإصدارات الأولية 174 إصداراً خلال النصف الأول من العام الجاري، مقارنة بعدد 229 إصداراً خلال النصف الأول من العام الماضي.

وأشار التقرير إلى أنه على الرغم من انخفاض حجم الإصدارات الأولية في الربع الأول من عام 2020 بسبب تداعيات انتشار جائحة فيروس كورونا المستجد (كوفيد 19)، إلا أن سوق السندات الأولي استعاد نشاطه بالربع الثاني حيث بلغت الإصدارات السيادية الخليجية 42.3 مليار دولار لمجمل النصف الأول من عام 2020.

وتسبب انتشار جائحة (كوفيد 19) والانخفاض الحاد في أسعار النفط في تراجع نمو اقتصادات الدول الخليجية، مما ساهم في تفاقم عجز الميزانيات لديها وارتفاع حاجتها للتمويل.

يتألف سوق الصكوك والسندات في دول مجلس التعاون الخليجي من الصكوك والسندات الصادرة من قبل الحكومات والشركات أو المؤسسات المالية لأغراض التمويل وتكون مقومة سواء بالعملات المحلية أوالأجنبية.

وتصدّرت الإمارات إجمالي إصدارات سوق السندات والصكوك الخليجية في النصف الأول من 2020 بقيمة إجمالية بلغت24.6 مليار دولار أو 35% من إجمالي قيمة الإصدارات الخليجية من خلال 95 إصداراً.

وجاءت السعودية في المرتبة الثانية بنسبة 28% من إجمالي قيمة الإصدارات الخليجية، تلتها قطر ثالثة بنسبة 26% من الإجمالي، في حين بلغت حصة الإصدارات الكويتية 2.8 مليار دولار أو4% من إجمالي قيمة الإصدارات الخليجية.

وخلال النصف الأول من 2020، بلغت الإصدارات الأولوية السيادية الخليجية 42.3 مليار دولار، بارتفاع قدره 40% على أساس سنوي، مقارنة بإجمالي إصدارات بقيمة 30.1 مليار دولار بالنصف الأول من 2019.

كما بلغت إصدارات الشركات 28.5 مليار دولار بالنصف الأول من 2020، بانخفاض قدره 18% على أساس سنوي مقارنة بإجمالي إصدارات بقيمة 34.9 مليار دولار خلال الفترة المماثلة من العام السابق.

وارتفعت إصدارات السندات التقليدية خلال النصف الأول من 2020 بنسبة 16% مقارنة بعام 2019، لتصل إلى 55.5 مليار دولار أو ما نسبته 79% من إجمالي إصدارات سوق الصكوك والسندات لدول مجلس التعاون.

أما إصدارات الصكوك، فتراجعت 10% لتبلغ 15.2 مليار دولار بالنصف الأول من 2020، مقارنة مع 17 مليار دولار لنفس الفترة من عام 2019، وتمثل إصدارات الصكوك21% من إجمالي إصدارات سوق الصكوك والسندات الخليجي في العام الجاري.

وتصدر القطاع الحكومي من حيث إجمالي قيمة الإصدارات فيعام 2020، بقيمة إجمالية بلغت42.3مليار دولار، أي ما يمثل 60% من إجمالي المبالغ المجمعة. في حين حل القطاع المالي بالمرتبة الثانية بقيمة 26.4 مليار دولار بنسبة 37% من إجمالي الصكوك والسندات.

وهيمنت الإصدارات التي تراوحت مدة استحقاقها من 5 إلى 10 سنوات على إجمالي إصدارات السندات، بقيمة إجمالية بلغت 21.3 مليار دولار من خلال 31 إصداراً، بما يمثل نسبة30% من السوق. في حين بلغت الإصدارات التي تراوحت مدة استحقاقها ما بين 10 إلى 30 سنة 21.3 مليار دولار من خلال 23 إصداراً.

وتراوح حجم إصدارات الصكوك والسندات الخليجية في النصف الأول من 2020 ما بين 5 ملايين دولار إلى 5 مليارات دولار. وتفوقت الإصدارات التي تبلغ قيمتها مليار دولار أمريكي أو أكثر، حيث بلغت قيمتها الإجمالية 51.5 مليار دولار، بما يمثل 73% من إجمالي قيمة الإصدارات.

وهيمنت الإصدارات المقومة بالدولار على سوق الصكوك والسندات بدول مجلس التعاون الخليجي بالنصف الأول من 2020، بقيمة إجمالية بلغت 59 مليار دولار بنسبة 83% وذلك من خلال عدد 109 من الإصدارات. وتلاها الإصدارات المقومة بالريال السعودي بقيمة تعادل 5.5 مليار دولار بما يمثل نسبة 8% من مجموع المبالغ المصدرة من خلال 5 إصدارات.

وخلال النصف الأول من 2020، حصل ما نسبته80% من إصدارات الشركات والحكومات على تصنيف ائتماني واحد أو أكثر من قبل إحدى وكالات التصنيف الائتمانية التالية: موديز، ستاندرد آند بورز، فيتش، وكابيتال إنتليجنس.

وخلال النصف الأول أيضاً، تم إدراج 113 إصداراً من أصل 174 إصداراً من الصكوك والسندات الخليجية أو ما نسبته 65% من عدد الإصدارات بقيمة إجمالية بلغت 67.6 مليار دولار.

ويُعد سوق لندن للأوراق المالية السوق الأكبر حجماً من حيث قيمة الإصدارات الأولية، حيث بلغت القيمة الإجمالية 32.7 مليار دولار من خلال 50 إصداراً.

(نمازون متعة المعرفة)